e non hai ancora sentito parlare di fondo pensione aperto, questo è il momento giusto per saperne di più. Visto che le forme di previdenza complementare sono sempre più diffuse, è importante conoscere le diverse opzioni a tua disposizione.

Nel nostro articolo ti spieghiamo in cosa consistono i fondi pensioni aperti e come riscattare quanto versato durante gli anni. Scopri anche chi può aderire e come sfruttare al massimo questo strumento.

Cosa sono i fondi pensione aperti

Molto probabilmente hai già amici, familiari o colleghi che hanno deciso di sottoscrivere un fondo pensione. Forse, però, ancora non sai che ne esistono diverse tipologie, tra cui il fondo pensione aperto. In poche parole, si tratta di una pensione integrativa che prevede l’adesione individuale o collettiva; nel secondo caso, il datore di lavoro è tenuto a versare una quota.

Perché aperto? Semplice: proprio perché chiunque può accedere, basta che abbia la possibilità di contribuirvi economicamente. Di conseguenza, la differenza tra fondo pensione aperto o chiuso è nell’accessibilità: se il primo è per tutti, il secondo (detto anche negoziale) è riservato solo a categorie specifiche in seguito ad accordi contrattuali.

Un’altra cosa importante da sapere è che i fondi pensione aperti possono essere istituiti da istituti bancari, assicurazioni, società di gestione del risparmio (SGR) e società di intermediazione mobiliare (SIM). Sono queste società a gestire le quote ricevute e a impegnarle in investimenti mirati. Questo serve anche a comprendere la differenza tra fondo pensione aperto e PIP (piani individuali pensioni), che sono invece gestiti solo dalle assicurazioni.

Un’ultima caratteristica chiave è che i contributi vanno a costituire un patrimonio separato rispetto a quello della società che li istituisce, offrendo così maggiore sicurezza sul pagamento delle prestazioni. In più, c’è un organismo ufficiale che vigila sulle operazioni finanziarie gestite, chiamato COVIP (Commissione di Vigilanza sui Fondi Pensione).

A cosa servono?

Chi decide di aderire a un fondo pensione aperto lo fa essenzialmente per assicurarsi una rendita più alta al termine della sua attività lavorativa. Considerate le problematiche legate alla pensione obbligatoria, che nel nostro Paese è sempre più vacillante, poter contare su una previdenza complementare è ormai un imperativo.

Quanto costa un fondo pensione aperto

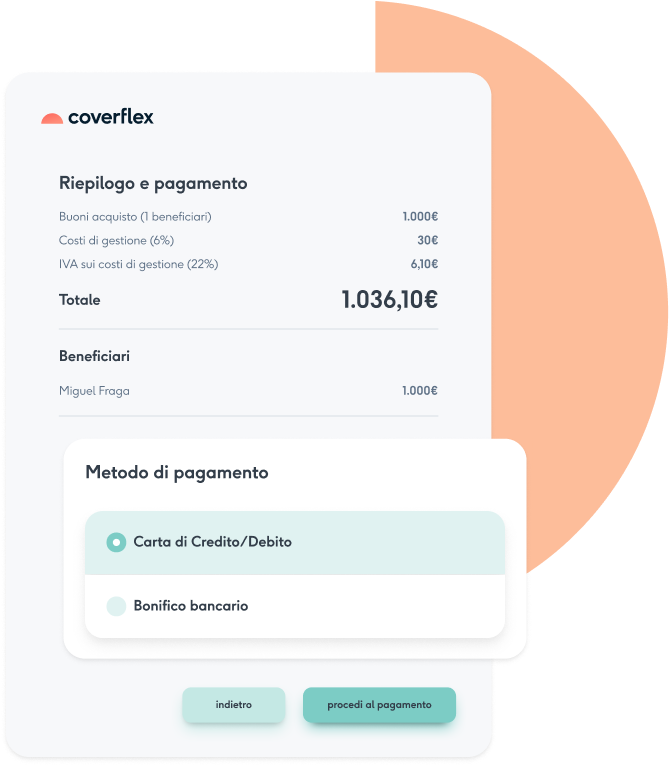

Per avere un’idea sui costi del fondo pensione aperto possiamo fare riferimento alle tabelle fornite dal COVIP. In particolare, l’ISC (indicatore sintetico di costo) permette di calcolare il costo annuale in percentuale per ogni persona iscritta. L’onerosità dipende da svariati fattori, come ad esempio le spese di adesione, le commissioni per la gestione e gli oneri per le prestazioni accessorie.

Come funziona un fondo pensione aperto

Quanto versato in un fondo pensione aperto viene investito nei prodotti finanziari selezionati in fase di adesione, che offrono diversi gradi di rischio e di rendimento. Possiamo trovare ad esempio:

- obbligazioni;

- azioni;

- titoli di stato.

Poiché i contributi vanno a formare un patrimonio a parte, come abbiamo precedentemente spiegato, sono destinati solo agli investimenti necessari per incrementare la pensione integrativa. In fase di sottoscrizione si definisce anche la quota da versare e la durata di investimento, fermo restando che sarà comunque possibile rimodulare il piano nel corso del tempo.

Nel caso di adesione su base collettiva, i dipendenti e l’azienda versano quanto stabilito dal contratto nel fondo pensione, unitamente anche al TFR nel caso in cui si scelga liberamente questa opzione. Se si tratta di sottoscrizione individuale, chi si iscrive al fondo ha totale libertà di scelta.

Che tipo di prestazioni si possono ottenere?

Lo scopo dei fondi pensione aperti è integrare la pensione “normale”. Questo di norma avviene contestualmente alla fine dell’attività lavorativa, tramite il riscatto parziale o totale di quanto maturato, sotto forma di capitale o rendita. Tuttavia, sono anche previste delle condizioni speciali per richiedere un anticipo per necessità legate a gravi problemi di salute, acquisto o ristrutturazione della casa oppure per altri motivi personali.

Deducibilità dei fondi pensione aperti

La deducibilità del fondo pensione è un altro dei grandi vantaggi offerti. Stando alle norme attualmente in vigore, i contributi versati si possono infatti dedurre dall’imponibile lordo sui cui si applica l’IRPEF fino alla somma totale di 5.164,57 euro all’anno. Per ottenere lo sgravio fiscale, i dipendenti dovranno indicare le spese sostenute nel modello 730 precompilato.

Chi può aderire e come?

Trattandosi di un tipo di pensione integrativa aperta a tutti, vi possono accedere diverse categorie, tra cui:

- dipendenti privati;

- dipendenti pubblici;

- lavoratori autonomi o liberi professionisti;

- persone senza un lavoro.

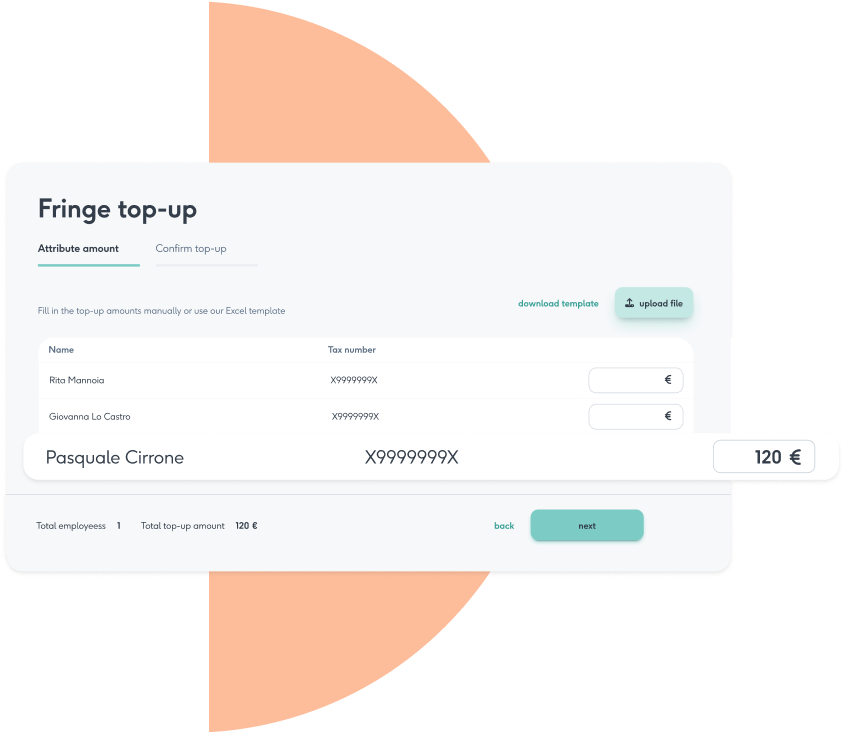

L’adesione collettiva nel settore privato avviene seguendo le modalità stabilite dall’accordo, mentre su base individuale c’è massima libertà di scelta. In aggiunta, nel caso si riceva un budget welfare, come avviene nella soluzione di welfare aziendale Coverflex, si può versarlo nel fondo pensione. Nel settore pubblico è possibile aderire solo volontariamente; lo stesso vale per chi lavora in proprio.

Quanto frutta un fondo pensione aperto

Veniamo alla parte più interessante: quale guadagno offre la previdenza complementare? Sappiamo che è consentito chiedere un anticipo o riscattare il fondo pensione aperto sotto forma di capitale e rendita. A pagare sarà ovviamente la società istitutrice, secondo quanto previsto dal piano pattuito.

Facciamo una premessa: i rendimenti dipendono dalle performance dei prodotti finanziari, dalla durata dell’investimento e dalle quote versate. In linea generale, più tempo dura il periodo contributivo, meglio è. Inoltre, il TFR spostato nel fondo pensione viene rivalutato in media del 3% circa.

In più, la tassazione dei rendimenti è agevolata: l’aliquota massima è pari al 20%, invece del 26% degli investimenti normali. Sulla rendita e sul capitale si applica poi un’aliquota agevolata del 15% che può arrivare fino al 9% secondo gli anni di sottoscrizione.

Venendo ai dati forniti dal COVIP, negli ultimi decenni si sono registrati rendimenti positivi su tutte le opzioni, con una leggera flessione delle obbligazioni. Bisogna però tenere conto delle ovvie oscillazioni del mercato, che variano di anno in anno.

Contribuisci al tuo fondo pensione con il welfare Coverflex

Ora che sai come funziona un fondo pensione aperto, scopri anche come ottimizzarlo al massimo. Le aziende che scelgono un piano welfare Coverflex possono infatti erogare ai dipendenti un voucher welfare da utilizzare per la previdenza complementare.

Una volta ricevuto il budget dal datore di lavoro, attraverso la pratica Coverflex Voucher Card, i collaboratori possono utilizzarlo per le spese di tutti i giorni, per ricevere sconti, usufruire di servizi e molto altro ancora. In alternativa, potranno destinarlo al fondo pensione e migliorare le loro prospettive future.

Vuoi saperne di più? Scopri come contribuire al tuo fondo pensione aperto con Coverflex!

Inserisci i tuoi dati per continuare a leggere