uando pensi al tuo futuro temi che la tua pensione non possa bastare? Se la tua risposta è sì, sei in buona compagnia: sono in tanti ad avere questa preoccupazione. Non possiamo sapere cosa ci riserverà il domani, ma avere un “paracadute” extra può sempre aiutare. Nel caso in cui tu stia già valutando un piano di previdenza complementare, scopri come funziona la deducibilità dei fondi pensione.

Tra i diversi vantaggi offerti, la possibilità di scaricare dal 730 i contributi aggiuntivi fa gola a molti. Leggi nel nostro articolo qual è il limite di deducibilità fiscale del fondo pensione e come ottimizzare l’opzione scelta.

Fondo pensione: i principali vantaggi

Fino a qualche anno fa, il pensionamento veniva visto come un traguardo certo, il momento in cui ritrovare finalmente il tempo da dedicare alla propria vita privata, agli affetti e alle proprie passioni. Oggi, complice la traballante situazione economica e la crescita zero che attanagliano il nostro Paese, è normale avere dubbi su cosa ci riserverà il domani durante la terza età.

La grande popolarità dei fondi pensioni nasce proprio da questa incertezza. Poiché funzionano tramite l’accantonamento di una parte di capitale, insieme agli interessi maturati, contribuiscono a sgombrare il cielo dalle nubi che si stanno formando all’orizzonte. Il primo grande vantaggio, quindi, è rappresentato proprio da una maggiore serenità alla fine della vita professionale.

Inoltre, il fondo pensione si può aprire in qualsiasi momento, sia a inizio carriera sia molto più avanti con gli anni. Non avendo una durata standard, può essere sottoscritto per il periodo desiderato, fermo restando però che un programma a lungo termine offre maggiori vantaggi dal punto di vista dell’imposizione fiscale.

Un altro vantaggio è costituito dalla possibilità di versare il TFR nel fondo pensione, unito a ulteriori contributi, inclusi quelli erogati dall’azienda come benefit aziendale. Ad esempio, l’azienda che sceglie la soluzione di welfare aziendale Coverflex può erogare un budget da destinare proprio alla pensione integrativa.

Trattandosi di una forma di investimento, che può prevedere azioni, obbligazioni e altri prodotti finanziari, non è esente da rischi. Tuttavia, il capitale può essere protetto tramite la diversificazione degli investimenti. Inoltre, il mercato delle pensioni integrative è controllato dal COVIP (Commissione di Vigilanza sui fondi Pensione), l’autorità indipendente che si occupa di vigilare sulle forme pensionistiche complementari.

Dulcis in fundo, la tassazione del fondo pensione è agevolata rispetto ad altre forme di investimento. Oltre alle imposte più vantaggiose sui rendimenti, è possibile dedurre i contributi versati secondo le modalità e le soglie previste dalle Legge, risparmiando notevolmente sull’IRPEF.

Come funziona la deducibilità di un fondo pensione?

Veniamo al fulcro del nostro approfondimento: la deducibilità dei fondi pensione per chi è dipendente. Per capire come funziona, facciamo un passo indietro. Abbiamo accennato che si può spostare il TFR nella propria previdenza integrativa. Perché farlo, invece di lasciarlo in azienda?

Semplice: il TFR normalmente viene tassato secondo le aliquote IRPEF, che ancora per tutto il 2024 prevedono quattro diversi scaglioni dal 23% al 43%, in base al proprio reddito. Il TFR versato nel fondo pensione, invece, può essere dedotto dal reddito lordo, andando così ad abbattere l’imponibile su cui si pagano le tasse.

Quanto si recupera dal 730 per il fondo pensione

Chi sottoscrive un fondo pensione può recuperare quanto versato attraverso il modello 730. Per ottenere la deducibilità del fondo pensione bisogna compilare lo spazio apposito, indicando le quote versate. Ma quanto si recupera dal 730 per il fondo pensione? In pratica, il risparmio è sull’IRPEF dovuta allo Stato, ma entro una soglia massima indicata dalla normativa attuale.

Limite di deducibilità per i fondi pensione

L’importo massimo deducibile ammonta a 5.164,27 euro. Tale soglia vale sia per i contributi versati dai dipendenti o dai loro familiari, sia per quanto corrisposto dall’azienda sotto forma di budget welfare, fermo restando però il limite di deducibilità del fondo pensione sopracitato. Ad esempio, nel caso in cui una persona abbia un reddito annuale di 25.000 euro e abbia versato 4.000 euro al fondo pensione, l’imponibile su cui applicare l’IRPEF scenderà a 21.000 euro.

Con il Welfare Coverflex contribuisci al tuo fondo pensione

Alla fine del nostro excursus sulla deducibilità del fondo pensione, risulta dunque chiaro che non convenga lasciare il TFR in azienda. Questo, sommato alle altre agevolazioni fiscali, favorisce la scelta di un piano ad hoc di previdenza aggiuntiva. In più, se l’azienda per cui si lavora sceglie una soluzione di welfare aziendale Coverflex, tutto è ancora più semplice.

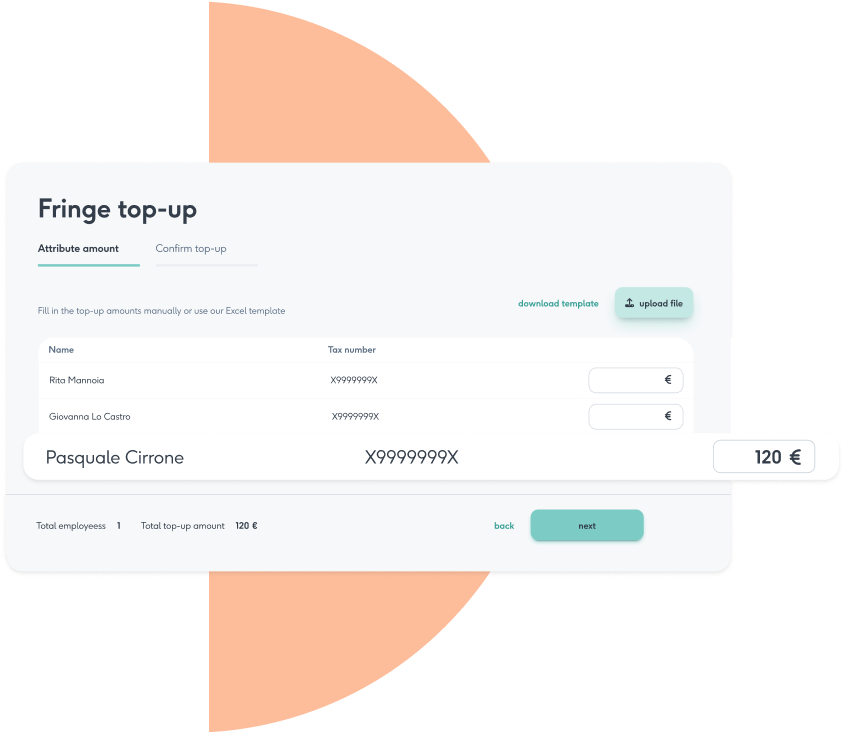

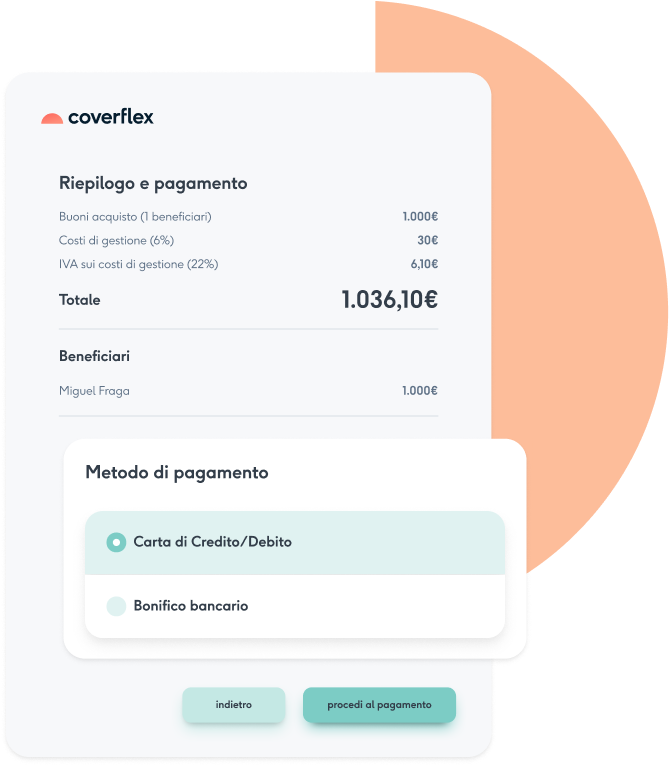

Tutto quello che il datore di lavoro deve fare è iscriversi sulla piattaforma e stabilire un budget welfare per ogni collaboratore o collaboratrice. La procedura è rapida, intuitiva e riduce al massimo la burocrazia. La somma, corrisposta con la Coverflex Voucher Card e sempre consultabile da chi la riceve nella app abbinata, può essere usata per accedere a beni e servizi in natura, oppure deviata sul fondo pensione.

In questo modo i dipendenti possono accedere a voucher shopping, sconti, buoni pasto, servizi per il tempo libero e molto altro, oppure incrementare i contributi per il piano pensionistico complementare.

Esplora tutti i vantaggi offerti da un pacchetto di benefit all’avanguardia e come contribuire al fondo pensione con il Welfare Coverflex!

Inserisci i tuoi dati per continuare a leggere