om um mercado de trabalho cada vez mais competitivo, definir salários de futuros colaboradores não é uma tarefa fácil. Afinal, as empresas têm de considerar o salário médio dessa atividade profissional, não só de acordo com a experiência profissional da pessoa que se está a candidatar mas também tendo em conta o custo final que ela representa.

Mas, antes de apresentarem uma proposta salarial, as empresas devem identificar o custo de todas as componentes inerentes a um contrato de trabalho. Ou seja, além do salário anual, é essencial avaliar os custos de subsídio de refeição, contribuições à Segurança Social, seguro de acidentes de trabalho, fundo de compensação, entre outros encargos adicionais. Só no final destas contas é que poderão concluir se podem ou não suportar o custo real de um novo colaborador.

Para ajudar com estas contas, apresentamos os cálculos que as empresas devem fazer, usando como exemplo um colaborador que aufere 1.000 euros de salário base.

Definição do salário base

Por norma, o processo de contratação de novos colaboradores é constituído por várias etapas, que estão a cargo do departamento de recursos humanos de uma empresa.

Embora os procedimentos variem de empresa para empresa, a definição do salário base de um novo colaborador é um dos passos principais em todos os processos de recrutamento. Assim, as empresas devem refletir com calma sobre o salário base que irão propor no processo de recrutamento. E isto porquê? Porque é sobre este valor que serão aplicados impostos, as contribuições à Segurança Social, mas também outras despesas que ficam a cargo da entidade empregadora.

Se as empresas oferecerem um salário de 1.000 euros, terão de multiplicar esse valor por 14 para apurar o custo anual com o salário bruto. E porque é que se multiplica por 14 e não por 12? Porque, além dos 12 meses de trabalho, nesta equação entra o subsídio de férias e o subsídio de natal.

Assim, um colaborador que tenha um salário bruto de 1.000 euros representa um custo anual de 14.000 euros. Para determinar o custo médio mensal, basta dividir os 14.000 euros por 12. Ou seja, se um colaborador auferir 1.000 euros de salário base, essa remuneração representa um custo médio mensal para a empresa de 1.166,6 euros.

Mas este custo apenas diz respeito ao salário base. Há mais contas a fazer até chegar ao custo total de um colaborador.

Subsídio de alimentação

Embora não seja obrigatório por lei, nem conste no Código do Trabalho, o subsídio de alimentação é um benefício que é pago pela maioria das empresas (exceção feita nas situações em que há um acordo coletivo de trabalho onde o subsídio de alimentação esteja identificado como uma obrigação). O seu custo vai depender do valor que a empresa decida pagar, e também da forma de pagamento.

Isto porque, quando o subsídio de alimentação é pago dentro da remuneração do colaborador (em dinheiro), fica isento de descontos para o IRS e a Segurança Social até aos 6,00 euros por dia.

Mas se a opção for o pagamento do subsídio de alimentação em cartão refeição ou em vale, o valor isento sobe para os 9,60 euros por dia. Sempre que as empresas pagam um subsídio de alimentação acima destes valores, o excedente fica sujeito a impostos.

Quando uma empresa paga o teto máximo isento deste subsídio em dinheiro, tem um encargo mensal de 104,94 euros. Já quando opta pelo pagamento em cartão ou em vale, o custo mensal é de 167,86 euros.

O peso da TSU – Taxa Social Única

A Taxa Social Única, TSU, tem um peso muito significativo no custo final de um colaborador. Por isso, antes de proporem um salário, as empresas devem simular quanto vão pagar de contribuições à Segurança Social por cada colaborador.

A TSU corresponde a 34,75% do valor do salário base. No entanto, a cargo da entidade patronal ficam 23,75%, e os restantes 11% são descontados do salário do colaborador.

Num salário base de 1.000 euros, a empresa paga adicionalmente 237,50 euros de contribuições à Segurança Social. Ou seja, neste caso, o custo anual da TSU corresponderia a 3.325 euros, tendo em conta os 14 meses de vencimento.

Contudo, em alguns casos, há a possibilidade das empresas beneficiarem da redução ou isenção da TSU.

Por exemplo, se as empresas celebrarem contratos sem termo com jovens à procura do primeiro emprego, beneficiam até cinco anos da redução de 50% da TSU. E o mesmo se aplica por três anos, nos contratos sem termo com desempregados de longa duração, desde que estejam inscritos no centro de emprego (IEFP) há pelo menos um ano. No caso de as empresas celebrarem contratos com desempregados com 45 ou mais anos (inscritos no IEFP há mais de dois anos), podem beneficiar da isenção total da TSU até três anos.

É importante referir que o pedido de isenção parcial ou total da TSU deve ser solicitada pela empresa através do serviço da Segurança Social Direta.

Seguro de Acidentes de Trabalho e Fundo de compensação

O Seguro de Acidentes de Trabalho é um direito de todos os trabalhadores por conta de outrem. Por isso, todas as empresas estão obrigadas a contratar este tipo de seguro para os seus colaboradores.

Embora o valor do prémio varie consoante a atividade profissional exercida, em média, um seguro de acidentes de trabalho cobre 1% dos rendimentos do colaborador. Assim, se um colaborador ganhar de salário base 1.000 euros, o valor mensal do seguro será à volta de 10 euros (1.000 x 1% = 10). Mas para apurar o custo anual, é preciso multiplicar o valor mensal pelos 14 meses de salário, o que neste caso representaria um encargo anual de 140 euros.

Depois de apurarem o valor do seguro de acidentes de trabalho, as empresas devem ainda fazer contas aos encargos com o Fundo de Compensação do Trabalho e ao Fundo de Garantia de Compensação do Trabalho.

Caso desconheçam estes dois fundos, estes são de adesão obrigatória e servem para garantir que um colaborador recebe até 50% das compensações em caso de cessação do contrato de trabalho.

Contudo, estes fundos são ativados em situações muito específicas apenas, como, por exemplo, em casos de insolvência da empresa ou quando as empresas enfrentam crises económicas que não permitem o pagamento das compensações em caso de despedimento coletivo.

Por norma, estes dois fundos representam um encargo de cerca de 1% do rendimento do colaborador. Ou seja, a empresa teria de suportar mais 140 euros anuais por um trabalhador com um salário base de 1.000 euros.

Afinal, quanto custa um trabalhador?

Pegando no exemplo do colaborador com um salário base de 1.000 euros, este representaria um custo anual de 18.759,34 euros (considerando o subsídio de alimentação em dinheiro) ou de 19.451,46 euros (considerando o subsídio de alimentação em cartão ou vale). Estes valores incluem salário base, subsídio de alimentação, TSU, Seguro de Acidentes de Trabalho e Fundos de Compensação e Garantia.

Contudo, as empresas têm outros encargos obrigatórios com os colaboradores que devem ser analisados, como é o caso da medicina no trabalho, formação profissional e auditorias de higiene e segurança.

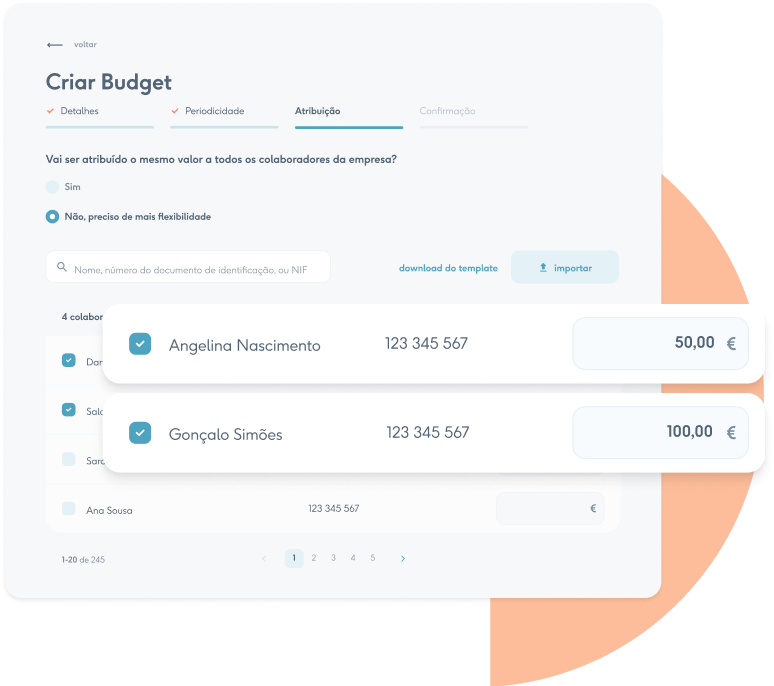

Além disso, se as empresas quiserem atribuir benefícios flexíveis aos seus colaboradores, como vales-infância, subsídio de transporte, seguro de saúde ou seguro de vida, entre outros, devem somar estas despesas aos encargos totais com cada colaborador.

.png)

.jpeg)

.jpg)

.avif)