voucher per il pranzo sono indubbiamente uno dei benefit più amati dai dipendenti: sono un’ottima forma di gratifica, che li fa sentire apprezzati e valorizzati nel loro ruolo. Ma sono tassati come la normale retribuzione? E come vanno gestiti dal punto di vista della fatturazione? Scopri nel nostro approfondimento perché la deducibilità dei buoni pasto è uno dei fattori positivi di questa comoda soluzione, che mette d’accordo aziende e personale.

Nell’articolo vediamo insieme come funziona la fiscalità per imprese e partite IVA, insieme a un focus sullo smart working. Conoscere il funzionamento dei buoni pasto ti aiuterà ad avere un quadro più chiaro e a prendere la decisione più adatta per le tue esigenze.

Usa il nostro simulatore per effettuare il calcolo del risparmio con i buoni pasto e scoprire tutti i vantaggi fiscali a cui potresti avere accesso!

Trattamento fiscale dei buoni pasto

Iniziamo dalla prima buona notizia: sì, i buoni pasto sono deducibili. Secondo la Legge di Bilancio del 2020, attualmente le aziende possono dedurre completamente il costo del meal voucher giornaliero, in base al tetto previsto dalla normativa italiana. Il limite di deducibilità del buono pasto in formato cartaceo è sceso da 5,29 euro a 4 euro, mentre per quello elettronico è salito da 7 euro a 8 euro.

In sintesi, l’azienda paga solo quando supera le soglie appena citate. Per fare un esempio concreto, applicabile alla vita di tutti i giorni, ogni dipendente può ricevere circa 160 euro al mese (5 buoni pasto elettronici a settimana) senza che il datore di lavoro debba pagare contributi o tasse extra.

Appare inoltre evidente la convenienza dei buoni pasto elettronici rispetto a quelli cartacei. Si tratta di una strategia attuata dallo Stato per favorire la versione digitale, che risulta più sicura (oltre che più semplice da gestire per tutte le parti coinvolte). I vecchi blocchetti in carta, simili agli assegni, potevano essere più facilmente smarriti o rubati, oppure persino oggetto di usi illeciti.

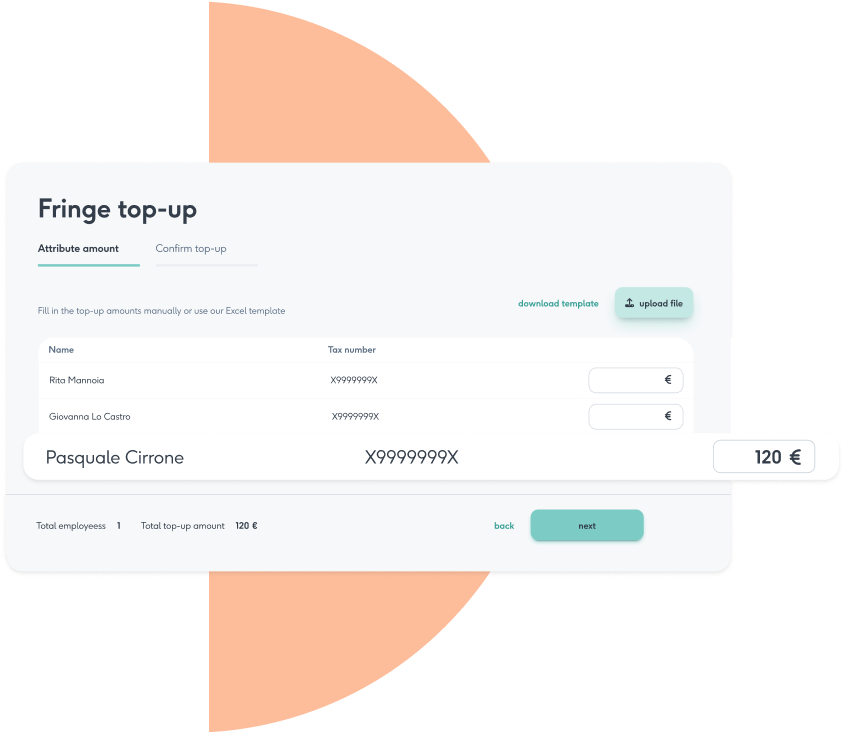

Oggi i buoni pasto elettronici vengono caricati su una carta con chip che può essere utilizzata in bar, ristoranti, rivendite alimentari e store online. Il datore di lavoro deve solo caricare la quota pattuita, di solito attraverso una app o un portale dedicato, grazie a cui può accedere a una dashboard riepilogativa con le varie somme erogate.

Deducibilità e detraibilità

Se vuoi capire meglio come funziona la deducibilità dei buoni pasto, è importante comprendere la differenza sostanziale con un altro termine che spesso viene erroneamente utilizzato come sinonimo: la detraibilità.

Quando parliamo di buono pasto deducibile intendiamo dire che la somma corrispondente può essere dedotta dal reddito lordo complessivo, riducendo così la base imponibile su cui si calcolano le tasse (IRPEF, IRAP e IRES).

Un costo detraibile riguarda invece la possibilità di risparmiare direttamente sull’imposta: nel caso del buono pasto, la detrazione è sull’IVA al 4% (ed è totale). Per questo, possiamo tranquillamente dire che i meal voucher per il personale sono sia deducibili sia detraibili.

Fatturazione e contabilità

Forse a questo punto ti starai chiedendo: ma come funziona in pratica? Per completare il nostro discorso sulla deducibilità dei buoni pasto elettronici e cartacei è fondamentale considerare l’aspetto prettamente contabile e altre variabili chiave.

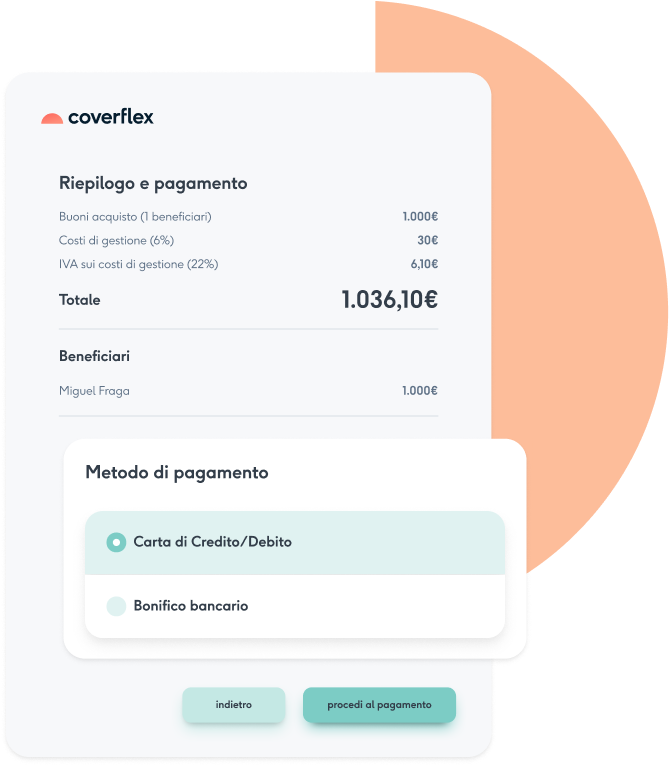

Ma quanto costano i buoni pasto all’azienda? Il calcolo deve tener conto di:

- valore nominale del meal ticket;

- IVA sui buoni pasto (agevolata al 4%);

- costo del servizio dovuto alla società emittente;

- eventuali oneri da versare in caso di superamento dei 4 euro per i buoni cartacei e degli 8 euro per i buoni elettronici.

L’impresa che sceglie di adottare questo strumento di welfare aziendale deve effettuare l’acquisto dei voucher presso una società esterna, che emetterà fattura per il numero di ticket e l’importo corrispondente con IVA (che, come abbiamo detto, è detraibile). Ricordiamo che, una volta ricevuti, i buoni pasto:

- si possono utilizzare esclusivamente per alimenti e bevande non alcoliche;

- non possono essere convertiti in denaro;

- non possono essere ceduti o venduti a terzi.

La società che fornisce i buoni pasto è a sua volta convenzionata con un circuito di esercenti presso cui i dipendenti potranno poi ottenere i pasti o direttamente i generi alimentari. Gli esercenti riceveranno poi l’accredito direttamente dalla società emittente.

Detrazioni sui buoni pasto per liberi professionisti: come funziona?

Pensi che la deducibilità dei buoni pasto valga solo per le aziende? In realtà la platea di beneficiari si estende ulteriormente. Li possono adottare anche liberi professionisti, lavoratori autonomi e freelance con partita IVA, ditte individuali e agenti. Funzionano proprio come quelli per i dipendenti, con una particolare convenienza nella versione elettronica.

C’è solo una categoria che non può trarne beneficio: chi ha la partita IVA con regime forfettario non può detrarre le spese per la propria attività, visto che sono già contemplate in un forfait standard in base al proprio codice ATECO, e quindi non può richiedere l’esenzione per i buoni pasto.

Tra i possessori di partita IVA ordinaria dobbiamo poi distinguere tra chi ha dipendenti e chi non li ha: ecco le differenze.

Partita IVA con dipendenti

Per le partite IVA con dipendenti lo schema è lo stesso di quello delle aziende: si può dedurre al 100% il costo sostenuto per i buoni pasto, per un massimo di 4 euro al giorno (formato cartaceo) e fino a 8 (formato elettronico). In aggiunta, secondo l’articolo 51 del Testo Unico delle Imposte sui Redditi non si tratta di reddito da lavoro dipendente e quindi non sono soggetti a contributi previdenziali.

Partita IVA senza dipendenti

Per le partite IVA che esercitano la loro attività senza avvalersi dell’aiuto di dipendenti c’è una differenza nella deducibilità dei buoni pasto. I voucher possono essere dedotti solo al 75% con una soglia massima del 2% sul fatturato annuo, mentre l’IVA è completamente detraibile.

Facciamo un esempio con una classica pausa pranzo al bar: l’IVA del buono pasto è detraibile, mentre il costo di tutto il pranzo è deducibile solo per il 75%. La deducibilità dei buoni pasto per il libero professionista senza dipendenti è dunque leggermente ridotta.

Buoni pasto in smart working: sono deducibili?

Complici i cambiamenti avvenuti negli ultimi anni, contestualmente alla repentina riorganizzazione del lavoro durante e post-pandemia, lo smart working è diventato una realtà per un numero crescente di persone. Nonostante il graduale ritorno in ufficio, molte aziende hanno preferito un sistema ibrido, offrendo la possibilità di lavorare parzialmente (o in alcuni casi totalmente) da remoto.

Partendo dal presupposto che le imprese non hanno l’obbligo di offrire buoni pasto, a meno che non sia espressamente previsto dal contratto nazionale o individuale, la normativa italiana tutela chi svolge telelavoro. In base all’articolo 20 della legge n. 81 del 2017, “chi lavora per via telematica ha diritto a usufruire del pasto esattamente come chi lavora in presenza”.

Per le aziende, la deducibilità dei buoni pasto nel 2024 rimane la stessa, anche per lo smart working. Sia che abbiano deciso per libera scelta di offrire questo benefit o nel pieno rispetto della contrattazione, potranno comunque approfittare delle agevolazioni previste dalla legislazione vigente.

Per i dipendenti resta invariato il vantaggio offerto dal voucher, insieme al fatto di sentirsi premiati dall’azienda. A ciò si aggiunge la flessibilità di spendere il buono pasto come preferiscono, per pranzare fuori o per acquistare la spesa al supermercato. E, nel caso delle versioni elettroniche, potranno anche ordinare i pasti online e riceverli comodamente a casa, nella loro postazione lavorativa domestica.

I vantaggi dei buoni pasto Coverflex

Se sei un'azienda interessata ad aggiungere i buoni pasto tra i tuoi benefit aziendali, ti presentiamo la soluzione ideale: i buoni pasto elettronici Coverflex! Si tratta di una proposta vantaggiosa per aziende, dipendenti ed esercenti, perché offre un’esperienza completamente digitale, semplice da utilizzare e senza commissioni.

I dipendenti ricevono i buoni pasto elettronici direttamente sulla loro Coverflex Voucher Card personale (circuito Visa) e possono ricaricarla con crediti extra e utilizzarla come unico metodo di pagamento in più di 100.000 attività, tra ristoranti, bar, negozi di alimentari, supermercati e servizi di delivery. I datori di lavoro hanno il controllo completo sui budget assegnati ai dipendenti e possono caricare nuovi buoni pasto mese per mese. E gli esercenti possono finalmente accettare pagamenti tramite buoni pasto senza doversi preoccupare di commissioni troppo elevate, poiché i buoni pasto di Coverflex hanno zero commissioni.

Se desideri saperne di più sul nostro prodotto, puoi registrarti ora o prenotare una demo. Il nostro team di esperti sarà lieto di aiutarti e rispondere a tutti i tuoi dubbi e domande!

Domande frequenti sulla deducibilità dei buoni pasto

Se ti è rimasto qualche dubbio su come funziona la deducibilità dei buoni pasto, ecco alcune delle domande più frequenti che vengono poste sull'argomento. Speriamo che le risposte ti aiutino a fare chiarezza!

I buoni pasto sono deducibili per l’azienda?

Sì, secondo la Legge di Bilancio 202 i buoni pasto sono deducibili: le aziende possono dedurre completamente il costo del meal voucher giornaliero fino al tetto previsto dalla normativa italiana. Il limite di deducibilità del buono pasto in formato cartaceo è sceso da 5,29 euro a 4 euro, mentre per quello elettronico è salito da 7 euro a 8 euro.

Un dipendente può ricevere 160 euro al mese (5 buoni pasto elettronici a settimana) senza che il datore di lavoro debba pagare contributi o tasse extra. I buoni pasto elettronici sono più convenienti dei cartacei perché sono più sicuri e più semplici da gestire.

I buoni pasto sono deducibili o detraibili?

Quando parliamo di buono pasto deducibile intendiamo dire che la somma corrispondente può essere dedotta dal reddito lordo complessivo, riducendo così la base imponibile su cui si calcolano le tasse (IRPEF, IRAP e IRES). Un costo detraibile riguarda invece la possibilità di risparmiare direttamente sull’imposta: nel caso del buono pasto, la detrazione è sull’IVA al 4% (ed è totale). Per questo, possiamo tranquillamente dire che i meal voucher per il personale sono sia deducibili sia detraibili.

I liberi professionisti possono detrarre i buoni pasto?

I buoni pasto possono essere adottati da liberi professionisti, lavoratori autonomi e freelance con partita IVA, ditte individuali e agenti, ma non da chi ha la partita IVA con regime forfettario.

Per le partite IVA con dipendenti, si può dedurre al 100% il costo sostenuto per i buoni pasto (fino a 4 euro al giorno in formato cartaceo e fino a 8 euro in formato elettronico) e non sono soggetti a contributi previdenziali. Per le partite IVA che lavorano senza dipendenti, i voucher possono essere dedotti solo al 75% con una soglia massima del 2% sul fatturato annuo, mentre l'IVA è completamente detraibile.

I buoni pasto in smart working sono deducibili?

Le aziende non sono obbligate ad offrire buoni pasto, a meno che il contratto nazionale o individuale non lo preveda. Tuttavia, l'articolo 20 della legge n. 81 del 2017 tutela i lavoratori che svolgono telelavoro, concedendo loro il diritto al pasto. Nel 2024, le aziende che offrono questo benefit potranno ancora usufruire delle agevolazioni fiscali previste dalla legge.

I dipendenti potranno continuare a beneficiare dei voucher e a sentirsi premiati dall'azienda, avendo la flessibilità di utilizzarli come preferiscono, anche per l'acquisto di generi alimentari. Inoltre, i voucher elettronici consentono di ordinare i pasti online e riceverli comodamente a casa.

Inserisci i tuoi dati per continuare a leggere