ntre os vários seguros que as empresas podem oferecer aos seus colaboradores, há um que é obrigatório e transversal a qualquer organização, independentemente da sua dimensão ou ramo de atividade: o seguro de acidentes de trabalho. Este garante os cuidados médico-hospitalares necessários, bem como potenciais indemnizações, à compensação dos danos sofridos por um trabalhador em caso de acidente ocorrido durante o horário de trabalho ou no percurso de e para o local de trabalho.

Mas, consoante a área de atividade da empresa, a mesma poderá ser obrigada ou não a contratar outros tipos de seguros. É, segundo a Autoridade de Supervisão de Seguros e Fundos de Pensões, o caso do seguro de incêndio, roubo ou vida, por exemplo. A juntar a estes, a Coverflex diz-te ainda quais os seguros que, não sendo de cariz obrigatório, pode ser vantajoso ter, de forma a complementar o pacote de benefícios oferecido aos colaboradores, tornando-o mais atrativo e competitivo.

Aquele que não pode faltar em qualquer atividade profissional

Seguro de acidentes de trabalho

Como já referimos, este é o único que é obrigatório para todas as empresas, independentemente da área de negócio ou dimensão. Todos os trabalhadores da empresa devem estar protegidos no caso de acidentes que ocorram no local de trabalho, durante o tempo dedicado à atividade profissional, ou no trajeto casa-trabalho e vice-versa, do qual resulte uma lesão corporal, perturbação funcional ou doença que origine redução da capacidade de trabalho, de ganho ou, em casos extremos, a morte.

Os que não podem faltar dependendo da atividade profissional

Seguro de acidentes pessoais

Para os órgãos estatutários e para uma vasta lista de atividades profissionais, como podem ser as creches, as empresas de animação turística, de campos de férias e atividades ocupacionais, o seguro de acidentes pessoais passa a ser também de cariz obrigatório.

Seguro de assistência a pessoas

Obrigatório para empresas de animação turísticas e para operadores marítimo-turísticos, este seguro tem várias garantias, sendo que o acompanhamento hospitalar, envio de medicação e transporte de urgências são algumas das coberturas.

Seguro automóvel

No caso de existirem veículos de empresa, o seguro automóvel é outro dos que passam a ser de contratação obrigatória.

Seguro de incêndio

O seguro de incêndio é exigido apenas às empresas que sejam detentoras de imóveis em propriedade horizontal. Ou seja, quando os seus estabelecimentos estão inseridos em edifícios compostos por frações autónomas, como apartamentos, andares e garagens. Cobertas por este seguro estão as despesas necessárias à reparação e recuperação das instalações da empresa caso esta tenha sofrido danos em resultado da ocorrência de um fogo. Mas não só. Também podem estar protegidos os danos resultantes de inundações, e até de fenómenos naturais.

Seguro de responsabilidade civil

Garantindo proteção às empresas dos custos de reparação ou possíveis indemnizações que tenham de pagar como consequência das suas ações, quando estas causam prejuízos a terceiros, este tipo de seguro é obrigatório para diversas atividades profissionais. É o caso das clínicas e dos consultórios dentários, atividades de transporte coletivo de crianças, mediação imobiliária, transporte aéreo, entre outras.

Seguro de roubo

Apenas obrigatório para empresas privadas de segurança e entidades promotoras de exposição de obras de arte, o seguro de roubo cobre despesas causadas pelo furto de património da empresa. Não sendo obrigatório para todas as empresas, como o seguro de acidentes de trabalho, por exemplo, pode ser contratado por qualquer empresa.

Seguro de vida

Este seguro garante a cobertura dos danos por morte e invalidez permanente. É de cariz obrigatório apenas para militantes integrados em missões de paz e humanidade fora do território nacional e elementos dos serviços e forças de segurança dependentes do Ministério da Administração Interna em missões policiais, humanitárias e de paz fora do território nacional.

Nice-to-have para potenciar a política de benefícios

Vale ainda a pena olhar para alguns seguros que vão além da proteção obrigatória mas que podem contribuir fortemente para reforçar a política de benefícios da empresa. Uma das principais vantagens de incluir outros seguros (e benefícios) no pacote salarial passa pela promoção da felicidade e motivação entre os elementos da equipa, bem como pelo aumento da competitividade no momento de atrair novos talentos. É o caso, desde logo, do seguro de saúde. Mas há muitas outras possibilidades.

Seguro de saúde

Segundo o nosso estudo “O estado da compensação 2022-2023”, que contou com as respostas de 1.438 trabalhadores de diferentes idades e regiões e de empresas e setores de atividade diferentes, o seguro de saúde é um dos benefícios a que os profissionais mais têm acesso. Mais de metade (57%) confirma-o, e é também um dos benefícios mais valorizados. Mais de 30% dos trabalhadores dizem usar os benefícios em despesas de saúde e bem-estar.

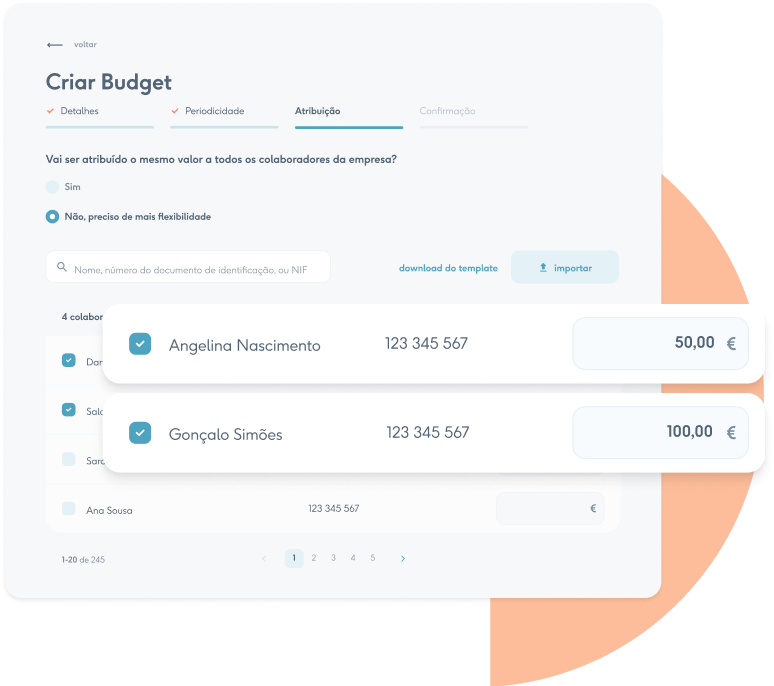

Se a tua empresa ainda não oferece seguro de saúde aos colaboradores, podes oferecer e fazer a gestão dos seguros da empresa através da Coverflex. A nossa plataforma proporciona uma experiência de gestão digital de seguros única no mercado, sem custos adicionais. Se já ofereces seguros, podes também transferir a mediação dos seguros da empresa para a Coverflex e fazer a gestão na plataforma.

Seguro de vida

Já falámos deste tipo de seguro. Apesar de a sua obrigatoriedade não ser transversal a todas as áreas de atividade, talvez seja interessante refletir sobre a sua potencial contratação. Este seguro garante o pagamento de uma indemnização aos colaboradores ou aos seus beneficiários em caso de morte ou invalidez. Além de ser um forte trunfo na atração de talento, pode ser usado também pela empresa para reduzir a carga fiscal.

No caso do Imposto sobre o Rendimento de Pessoas Coletivas (IRC), garante uma redução, pois o prémio dos seguros de vida são considerados um custo fiscal. Além disso, o prémio dos Seguros de Vida para os colaboradores é considerado um benefício adicional à remuneração e, como tal, está isento da Taxa Social Única (TSU), ou seja, da quantia que desconta mensalmente para a Segurança Social.

Seguro de acidentes pessoais

Tal como o seguro de vida, este é outro daqueles que, não sendo obrigatórios para todas as áreas de atividade, podem ser uma mais-valia para o empregador que decide contratá-los (e, claro, para os colaboradores que dele beneficiam). É uma espécie de extensão ao seguro de acidentes de trabalho, passando a proteger também o colaborador no âmbito extra-profissional.

Imaginemos que um profissional, que é um aficionado do padel e costuma jogar todos os fins de semana, se lesiona enquanto pratica este desporto e, como consequência, necessita de uma cirurgia. Ainda que o acidente não tenha ocorrido durante o horário de trabalho, nem esteja de forma nenhuma relacionado com a profissão deste trabalhador, este seguro – tal como o nome indica – cobre este tipo de acidentes.

Ao contratar este seguro, a empresa transmite a mensagem de querer garantir que as suas pessoas estão protegidas mesmo em caso de acidentes pessoais, o que torna este seguro ainda mais valioso no contexto da política de benefícios.

PPR

Não esqueçamos os Planos de Poupança Reforma (PPR), que podem assumir duas formas: de fundos (sem capital garantido) ou de seguros (com capital garantido).

Os seguros PPR são destinados a quem deseja ter uma poupança garantida quando atingir a idade da reforma. Por outras palavras, trata-se de uma aplicação financeira de longo prazo que permite juntar dinheiro até à idade da reforma, gerando um retorno adicional consoante a respetiva taxa de juro anual.

A preocupação com a poupança – muito em parte devido à insustentabilidade do atual modelo da Segurança Social – é partilhada por trabalhadores e empresas. Assim, para acautelar um amanhã mais tranquilo, algumas empresas, diversificando os seus benefícios, já propõem aos colaboradores que criem um PPR, um benefício também cada vez mais valorizado pelas pessoas.

Além disso, para estimular hábitos de poupança de longo prazo e aportes regulares de dinheiro, os subscritores de um PPR usufruem de um regime fiscal vantajoso, uma das principais razões da popularidade deste instrumento. As vantagens passam por pagar menos impostos sobre os rendimentos obtidos, particularmente no momento do resgate, mas também pelo facto de os ganhos estarem sujeitos a uma taxa de IRS reduzida, quando comparado com outros investimentos.

Sobre a importância de hábitos de poupança de longo prazo, aconselhamos-te a ler o mini-guia que criámos na sequência do webinar “Finanças Flex #2 - A importância de poupar para a reforma”, em que abordamos a importância de preparar um rendimento extra-reforma para quando já não estivermos em idade ativa. Descarrega aqui o mini-guia.

Para gerir os seguros da empresa e dos colaboradores de forma mais fácil podes utilizar a solução integrada Coverflex Wallet, que oferece uma experiência de gestão digital de seguros única no mercado, sem custos adicionais. Descobre como funciona aqui.

.avif)